Роялти в Налоговом кодексе: поиск истины в бреду больного

Эта статья так и осталась бы ненаписанной, если бы не понятие «роялти» в НКУ, от которого у бухгалтера все напасти и печали.

Известно, что роялти является вознаграждение, которое выплачивается за использование произведений, изобретений, торговых марок и других объектов права интеллектуальной собственности. Однако творцы законов в очередной раз проигнорировали эту прописную истину, выпустив в свет новую редакцию понятия «роялти» (п.14.1.225 ст. 14 НКУ), ограничившись добавлением в старую ее редакцию (п.1.30 ст. 1 Закона о прибыли предприятий) объектов смежных прав. Таким образом, роялти в налоговом учете так и осталось головной болью бухгалтера, которая может проявляться в занижении налоговых обязательств по НДС.

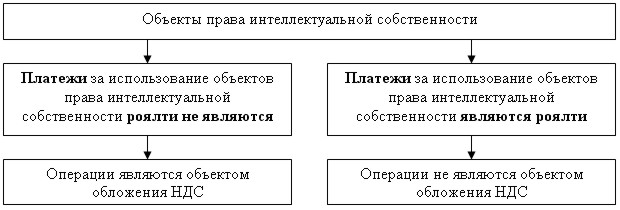

Необходимо отметить, что занижение налоговых обязательств по НДС становится возможным из-за того, что не все платежи за использование объектов права интеллектуальной собственности являются роялти в понятии НКУ. А раз это так, то некоторые операции с объектами права интеллектуальной собственности являются объектом обложения НДС.

Для визуализации этой «мины» замедленного действия, воспользуемся схемой на рисунке 1.

Рис.1.

Для конкретизации этой избирательности закона вернемся в недалекое прошлое и посмотрим на день сегодняшний.

Разделение платежей на роялти – не роялти в соответствии с Законом о прибыли предприятий.

Для разделения платежей на роялти – не роялти воспользуемся понятием «роялти», изложенном в Законе о прибыли предприятий (п.1.30 ст. 1). Тем более что любому бухгалтеру будет интересно знать об ошибках, которые возможно имеются в налоговом учете предприятия.

Разделим платежи за использование объектов права интеллектуальной собственности по принципу: роялти – не роялти.

Итак!

Роялти – это платежи за использование (за передачу права на использование):

- произведений литературы, искусства и науки, компьютерных программ;

- фонограмм, видеограмм;

- изобретений (способ);

- полезных моделей;

- промышленных образцов;

- зарегистрированных знаков для товаров и услуг (торговых марок);

- ноу-хау (коммерческой тайны)

Не роялти – это платежи за использование (за передачу права на использование):

- баз данных;

- исполнений;

- программ (передач) организаций вещания;

- знаков для товаров и услуг (торговых марок), имеющих международную регистрацию или признанных общеизвестными в установленном законом порядке;

- компоновок интегральных микросхем;

- изобретений (устройство, вещество, штамм микроорганизма, культура клетки растения и животного);

- сортов растений;

- пород животных.

Это разделение платежей на роялти – не роялти позволяет любому бухгалтеру выявлять ошибки в налоговом учете предприятия, которые приводят к занижению налоговых обязательство по НДС.

Остановимся на нескольких примерах занижения налоговых обязательств по НДС.

Пример 1. Организация вещания предоставила оператору кабельного телевидения права на использование своих телепрограмм. Бухгалтер организации вещания посчитал, что платеж за передачу права на использования программ (передач) организации вещания является роялти и, следовательно, не является объектом обложения НДС. На самом деле, эта операция является объектом обложения НДС, так как полученный платеж не является роялти в понятии Закона о прибыли предприятий. В этом примере имеет место занижение налоговой обязательство по НДС путем уменьшение объема операций, которые являются объектом обложения НДС.

Пример 2. Производитель фонограмм предоставил радиостанции права на использования фонограммы. Бухгалтер производителя фонограмм посчитал, что эта операция является объектом налогообложения НДС. В этом случае радиостанция необоснованно включила перечисленный НДС в налоговый кредит и, таким образом, занизила налоговые обязательства.

Пример 3. Разработчик базы данных по лицензионному договору передал права на ее использование коммерческому предприятию. Бухгалтер разработчика базы данных посчитал, что платеж за передачу права на ее использования является роялти и, следовательно, не является объектом налогообложения НДС. На самом деле, эта операция является объектом обложения НДС, так как полученный платеж не является роялти в свете НКУ. В этом примере имеет место занижение налоговой обязательство по НДС путем уменьшение объема операций, которые являются объектом налогообложения НДС.

Пример 4. Разработчик программного обеспечения предоставил предприятию права на использования компьютерной программы, например, для ведения бухгалтерского учета. Бухгалтер разработчика компьютерной программы посчитал, что эта операция является объектом НДС. В этом случае пользователь компьютерной программы необоснованно включил перечисленный НДС в налоговый кредит и, таким образом, занизил налоговые обязательства.

Разделение платежей на роялти – не роялти в соответствии с НКУ.

С вступлением в силу раздела III «Налог на прибыль предприятий» НКУ ситуация с роялти изменилась незначительно. Как и раньше, часть платежей за использование объектов права интеллектуальной собственности не являются роялти и, следовательно, являются объектами обложения НДС.

Разделим платежи за использование объектов права интеллектуальной собственности по принципу: роялти – не роялти.

Роялти – это платежи за использование (за передачу права на использование):

- произведений литературы, искусства и науки, компьютерных программ;

- исполнений;

- фонограмм, видеограмм;

- изобретений (способ);

- полезных моделей;

- промышленных образцов;

- зарегистрированных знаков для товаров и услуг (торговых марок);

- ноу-хау (коммерческой тайны)

Не роялти – это платежи за использование (за передачу права на использование):

- баз данных;

- программ (передач) организаций вещания;

- знаков для товаров и услуг (торговых марок), имеющих международную регистрацию или признанных общеизвестными в установленном законом порядке;

- компоновок интегральных микросхем;

- изобретений (устройство, вещество, штамм микроорганизма, культура клетки растения и животного);

- сортов растений;

- пород животных.

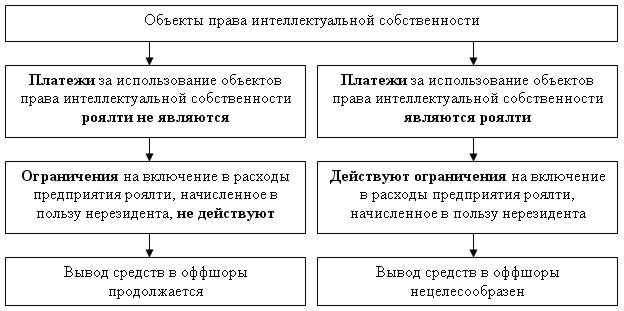

В связи с тем, что операции с роялти используются некоторыми субъектами предпринимательской деятельности для минимизации налогов, то творцы НКУ решили ограничить субъектов предпринимательской деятельности в праве относить роялти, начисленное в пользу нерезидента, на расходы предприятия. Однако выборочное включение в понятие «роялти» платежей за использование объектов права интеллектуальной собственности не позволяет в полной мере использовать ограничения на включение роялти в расходы предприятия.

Для визуализации ограничений на включение в расходы предприятия роялти, начисленное в пользу нерезидента, воспользуемся схемой на рисунке 2.

|

Рис. 2.

Выводы. Для исключения занижения налоговых обязательств по НДС, а также для целей ограничения вывода средств в оффшоры необходимо изменить формулировку понятия «роялти» в НКУ.

Идеальное определение роялти.

Роялти – платежи за использование или за передачу права на использования объектов права интеллектуальной собственности.

Внимание. О порядке начисления, налогообложении и учете вознаграждения за использование объектов права интеллектуальной собственности можно прочитать в книге “Все о вознаграждении за использование объектов права интеллектуальной собственности».

Для более глубокого изучения вопроса рекомендуем книгу Коноваленко В. Роялти в Налоговом кодексе Украины: нет термина коварнее на свете.

Подписка на он-лайн тесты по интеллектуальной собственности для физических лиц.

Подписка на он-лайн тесты по интеллектуальной собственности для юридических лиц.