Нулевая ставка налога на прибыль: «убийца» разработчиков высоких технологий

Известно, что для стимулирования предприятий, осуществляющих разработки в сфере новых (высоких) технологий, применяются льготы по налогообложению доходов предприятий. Однако эта аксиома технического прогресса была забыта творцами НКУ. Дело в том, что, предоставляя предприятиям возможность воспользоваться льготой по налогу на прибыль, например, применить нулевую ставку налога на прибыль (п. 154.6 ст. 156 НКУ), государство ограничивает такие предприятия в возможностях зарабатывать деньги для того чтобы этой льготой воспользоваться. На примере применения нулевой ставки налога на прибыль разберемся с этим парадоксом НКУ более подробно.

Условия применения нулевой ставки налога на прибыль.

На период с 01 апреля 2011 года по 01 января 2016 года применяется ставка 0 процентов для плательщиков налога на прибыль, у которых выполняются два условия:

- размер доходов каждого отчетного налогового периода нарастающим итогом с начала года не превышает три миллиона гривен;

- размер начисленной за каждый месяц отчетного периода заработной платы работникам, которые находятся с плательщиком налога в трудовых отношениях, должен быть не меньше, чем две минимальные заработные платы, размер которой установлен законом.

Нулевая ставка налога на прибыль может быть применена как вновь созданным предприятием, так и действующим. Действующее предприятие может быть как на общей схеме налогообложения, так и на едином налоге.

Действующее предприятие в течение трех предыдущих лет (или в течение всех предыдущих периодов, если с момента его образования прошло менее трех лет) должно иметь ежегодный объем задекларированных доходов в сумме, которая не превышает три миллиона гривен, и на котором среднесписочная численность работников в течение этого периода не превышала 20 человек. Это требование закона распространяется как на предприятия, работающие на общей схеме налогообложения, так и на предприятия, которые перешли на единый налог после вступления в силу НКУ.

Предприятия, зарегистрированные плательщиками единого налога в установленном законодательством порядке на момент вступлению в силу НКУ, должно иметь за последний календарный год объем выручки от реализации продукции (товаров, работ, услуг) не более одного миллиона гривен и среднесписочную численность работников не более 50 человек.

Кроме того, предприятиям, которые применяют нулевую ставку налога на прибыль, запрещено заниматься определенными видами деятельности. Перечень этих видов деятельности приведен в пункте 154.6 ст. 154 НКУ. В этот перечень попадает и внешнеэкономическая деятельность. Правда, на предприятия осуществляющие деятельность в сфере информатизации, это ограничение не распространяется.

Необходимо отметить, что прибыль, оставшаяся в распоряжении предприятий, применивших нулевую ставку налога на прибыль, направляется на переоснащение материальной базы, на возврат кредитов, полученных на эти цели, а также на пополнение оборотных средств предприятия (п. 152.11 ст. 152 НКУ).

Правовые инструменты «удушения» предприятий, осуществляющих деятельность в сфере высоких технологий.

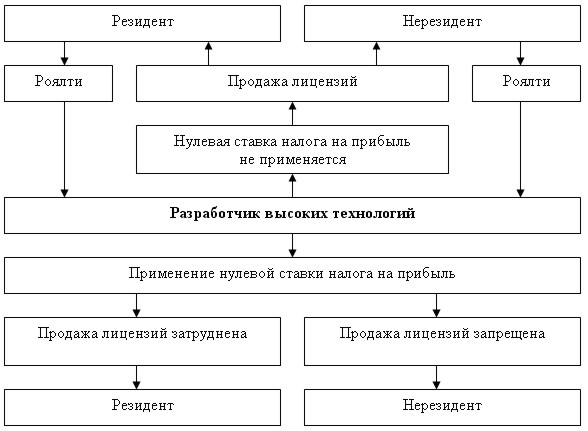

Для визуализации правовых механизмов, посредством которых происходит уничтожение предприятий, осуществляющих деятельность в сфере новых технологий, рассмотрим условия осуществления таким предприятием хозяйственной деятельности до применения нулевой ставки налога на прибыль и после ее применения. Предположим, что это предприятие осуществляет деятельность в сфере разработки энергосберегающих технологий. В связи с тем, что эти технологии охраняются патентами на изобретения, то воспользуемся этим объектом права интеллектуальной собственности в качестве инструмента, посредством которого исследуются нормы НКУ, применение которых приводит к прекращению хозяйственной деятельности инновационного предприятия.

1) Работа предприятия до применения нулевой ставки налога на прибыль.

Предприятие осуществляет продажу лицензий на использование энергосберегающих технологий. Доходом предприятия является вознаграждение, которое предприятие получает от продажи лицензий. В соответствии с НКУ это вознаграждение является роялти (п.14.1.225 ст. 14), которое включается лицензиатом, т.е. лицом, которое приобретает лицензию, в другие расходы предприятия в составе расходов двойного назначения (п.138.1 ст. 138 НКУ). Разработчик новых технологий имеет возможность осуществлять продажу лицензий нерезиденту.

2) Работа предприятия после применения нулевой ставки налога на прибыль.

Предположим, предприятие соответствует условиям, изложенным в НКУ, и применяет нулевую ставку налога на прибыль. В этом случае предприятие теряет возможность получать доход от продажи лицензий на использование энергосберегающих технологий и, следовательно, не имеет средств не только на техническое переоснащение предприятия, но и для дальнейшего существования. Дело в том, что украинские предприятия прекратят приобретение лицензий на использование энергосберегающих технологий по причине того, что в НКУ предусмотрены ограничения на включение роялти, начисленное резиденту, в другие расходы налогоплательщика (подпункт 2 п.140.1.2 ст. 140 НКУ). Это значит, что лицо, которое приобретает лицензию у предприятия, применяющего нулевую ставку налога на прибыль, не имеет права включать роялти в расходы предприятия. В связи с тем, что предприятие, применяющее нулевую ставку налога на прибыль, лишено права осуществлять внешнеэкономическую деятельность, то продажа лицензий нерезиденту исключена.

Для визуализации работы предприятия до применения нулевой ставки налога на прибыль и после ее применения воспользуемся схемой.

Вывод. С вступлением в силу НКУ в Украине наступает эра технологического застоя. Для того чтобы остановить этот процесс, необходимо внести соответствующие изменения в НКУ.

Для более глубокого изучения вопроса рекомендуем книгу Коноваленко В. Роялти в Налоговом кодексе Украины: нет термина коварнее на свете.

Подписка на он-лайн тесты по интеллектуальной собственности для физических лиц.

Подписка на он-лайн тесты по интеллектуальной собственности для юридических лиц.