Льготы по НДС для операций с программной продукцией

Нормативная база

НКУ

Налоговый кодекс Украины № 2755 – VI от 02.12.2010 г. с дополнениями и изменениями.

ГКУ

Гражданский Кодекс Украины № 435-IV от 16.01.2003 г. с дополнениями и изменениями.

Закон об авторском праве

Закон Украины «Об авторском праве и смежных правах» № 3792-ХII в редакции от 11.07.2001 г. с дополнениями и изменениями.

Закон об экземплярах – Закон Украины «О распространении экземпляров аудиовизуальных произведений, фонограмм, видеограмм, компьютерных программ, баз данных» № 1587-III от 23.03.2000 г. с изменениями и дополнениями

Обобщающая налоговая консультация № 536 – «Обобщающая налоговая консультация об особенностях налогообложения налогом на добавленную стоимость операций по поставке программной продукции» – Приказ Миндоходов Украины от 07.10.2013 г. № 536.

С 01 января2013 г. субъекты рынка информационных технологий стала жить-поживать и добро наживать в «налоговом раю», в котором действуют льготы по НДС. Так, по крайней мере, думают многие из них.

Необходимо отметить, что льготами по НДС может воспользоваться любой субъект предпринимательской деятельности, который осуществляет операции с поставкой программной продукции (п. 261 подраздел 2 раздела XX).

Все бы хорошо, да вот беда, в НКУ нет понятия «поставка программной продукции» и, следовательно, занижений налоговых обязательств по НДС не избежать.

Следуя народной мудрости, что спасение утопающих дело рук самих утопающих, попробуем самостоятельно разобраться в этом понятии.

Поставка программной продукции: вилами по воде писано

В связи с тем, что в НКУ не дано понятие «поставка программной продукции», то для его уточнения следует обратиться к другому законодательному акту. Так гласит НКУ (п. 5.3 ст. 5). Понятно, что этим другим законодательным актом является ГКУ, в соответствии с которым поставка может осуществляться по договору поставки (ст. 712 ГКУ). В этом случае программная продукция должна быть товаром (вещью).

В связи с этим закономерен вопрос. Является ли программная продукция вещью, право собственности на которую переходит от продавца к покупателю по договору поставки или договору купли-продажи (ст. 665 ГКУ)?

Для того чтобы ответить на этот вопрос необходимо обратиться к понятию «программная продукция» (п. 261 подраздел 2 раздела XX НКУ):

«Для целей настоящего пункта к программной продукции относятся:

– результат компьютерного программирования в виде операционной системы, системной, прикладной, развлекательной и / или учебной компьютерной программы (их компонентов), а также в виде интернет-сайтов и / или онлайн-сервисов;

– криптографические средства защиты информации».

В связи с ограниченным кругом лиц, осуществляющих поставку криптографических средств защиты информации, останавливаться на них в статье не будем.

Таким образом, в «налоговом раю» к программной продукции относятся результаты компьютерного программирования в виде:

- компьютерных программ[1];

- интернет-сайтов;

- онлайн-сервисов.

В связи с тем, что в НКУ не дается понятие «интернет-сайт» и «онлайн-сервис», то разберемся с ними самостоятельно, воспользовавшись понятиями «сайт» и «веб-сервис», которые даны в Википедии[2]:

Сайт (от англ. website: web — «паутина, сеть» и site — «место», буквально «место, сегмент, часть в сети») — совокупность электронных документов (файлов) частного лица или организации в компьютерной сети, объединённых под одним адресом (доменным именем или IP-адресом).

Веб-сервис — сайт, созданный для выполнения каких-либо задач или предоставления услуг в рамках сети WWW.

Таким образом, любой интернет-сайт и онлайн-сервис можно представить в виде айсберга, «подводной» частью которого являются компьютерные программы, а «надводной» – текст, фото, видео и другая информация, ради которых, в сущности, сайт и создается.

В связи с тем, что к программной продукции относятся результаты компьютерного программирования, то льгота по НДС распространяется только на операции с поставкой компьютерных программ, будь то операционная система, системная, прикладная, развлекательная и/или учебная компьютерная программа, так и «подводная» часть интернет-сайта и онлайн-сервиса.

«Надводная» часть интернет-сайта и онлайн-сервиса к программной продукции не относится и, следовательно, на услуги по предоставлению доступа к коннекту этих сайтов льготы по НДС не распространяются.

Известно, что компьютерная программа является произведением (часть 1 ст. 433 ГКУ) и, следовательно, нематериальным объектом.

В связи с тем, что компьютерная программа не является вещью, то на нее не распространяется вещное право собственности. Вывод: по договорам купли-продажи, поставки не может перейти право собственности на компьютерную программу к ее приобретателю, поскольку компьютерная программа не является товаром (не вещь).

Для «передачи» любого нематериального объекта, в том числе, и компьютерной программы «как такой», от одного субъекта права к другому, в ГКУ предусмотрены специальные виды договоров (ст.ст. 1107–1114, Глав 75 «Распоряжение имущественными правами интеллектуальной собственности Книги Y ГКУ «Обязательственное право»). Они охватывают как лицензионный договор (построенный по модели «договора аренды») (ст.1109 ГКУ), так и договор о передаче /отчуждении/ исключительных имущественных прав интеллектуальной собственности (построенного по модели договора купли-продажи) (ст.1113 ГКУ).

Другое дело, если речь идет о купле-продаже, поставке материальных носителей, например, оптических дисков или USB-флеш-накопителей с записанной на них компьютерной программой. Такие материальные носители являются телесными вещами и могут рассматриваться как товар. В связи с этим многие субъекты предпринимательской деятельности считают, что на операции по поставке компьютерных программ на материальных носителях распространяется льгота по НДС. Так ли это?

Ответ на поставленный вопрос может быть положительным только в том случае, если осуществляется купля-продажа, поставка экземпляров компьютерных программ. Дело в том, что одним из способов использования произведений является их распространение путем первой продажи, отчуждении другим способом или путем сдачи в имущественный наем или в прокат и путем другой передачи до первой продажи экземпляров произведения (п. 8 часть 3 ст. 15 Закона об авторском праве).

Необходимо отметить, что в Законе об авторском праве отсутствует термин «экземпляр компьютерной программы». Однако этот термин есть в Законе об экземплярах (ст. 2).

Экземпляр компьютерной программы – это копия компьютерной программы на соответствующем материальном носителе.

О такой копии компьютерной программы речь идет также и в Обобщающей налоговой консультации № 536.

Экземпляры компьютерной программы распространяются путем продажи или иной

передачи права собственности (ст. 2 Закона об экземплярах) на территории Украины только при условии их маркировки контрольными марками (ст. 3 Закона об экземплярах) серии «К». Этими контрольными марками маркируются экземпляры компьютерных программ, изготовленных на оптических дисках (ст. 6 Закона об экземплярах).

Таким образом, льгота по НДС распространяется на операции купли-продажи, поставки экземпляров компьютерных программ на оптических дисках с контрольной маркой серии «К».

В том случае, если экземпляры компьютерных программ изготовлены на USB-флеш-накопителях и др. материальных носителях, то на операции купли-продажи, поставки таких экземпляров компьютерных программ льгота по НДС не распространяется.

Проведенный анализ «поставки» компьютерной программы позволяет сформулировать понятие «поставка программной продукции», которое может быть использовано для уточнения операций, на которые распространяется льгота по НДС.

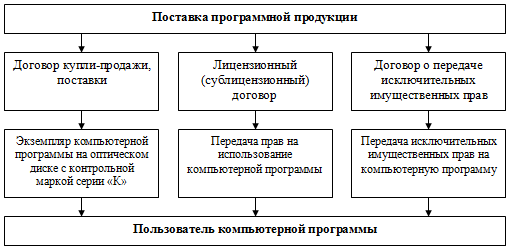

Поставка программной продукции – любая операция (1) купли-продажи, поставки экземпляров компьютерных программ на оптических дисках с контрольной маркой серии «К», а также операция (2) по передаче имущественных прав на компьютерные программы в соответствии с договорами о распоряжении имущественными правами интеллектуальной собственности, в частности по (2.1) лицензионным (сублицензионным) договорами и (2.2) договорам о передаче исключительных имущественных прав интеллектуальной собственности.

Для визуализации операций поставки программной продукции, на которые распространяются льготы по НДС, воспользуемся нижеприведенной схемой.

Таким образом, в налоговом учете купля-продажа, поставка экземпляра компьютерной программы является продажей (реализацией) товара (п. 14.1.202 ст. 14 НКУ), а передача имущественных прав на компьютерную программу – поставкой услуг (п. 14.1.185 ст. 14 НКУ). На такой «нетрадиционной» услуге необходимо остановится особо.

Прежде всего, необходимо отметить, что услуга потребляется в процессе совершения определенного действия или деятельности (ст.ст. 901-905 ГКУ). Ни о какой передаче имущественных прав на компьютерную программу – «КАК ПОСТАВКА УСЛУГ», не может быть и речи. Однако, исходя из того, что в соответствии с НКУ (п. 14.1.185 ст. 14) операция по передаче права на объекты права интеллектуальной собственности является поставкой услуг, то в налоговом учете операцию поставки компьютерной программы может быть отнесена к поставке услуг.

«Налоговый рай» нам только снится

Миндоходов Украины позаботилось о житие-бытие субъектов ИТ-отрасли в «налоговом раю», издав Обобщающую налоговую консультацию № 536, разобраться с которой наша задача.

Прежде всего, отметить, что при анализе Обобщающей налоговой консультации № 536 будем опираться на понятие «поставка программной продукции», приведенное выше, а комментарии дадим только к тем ответам Обобщающей налоговой консультации № 536, которые содержат неопределенность в вопросах налогообложения операций с поставкой программной продукции.

Необходимо отметить, что в налоговой консультации на программную продукцию распространили вещное право собственности, что видно из ответов на поставленные вопросы. В связи с тем, что программная продукция является нематериальным объектов, то для целей этого раздела статьи под правом собственности будет подразумевать исключительное имущественно право на программную продукцию. Тем более что в Обобщающей налоговой консультации № 536 право собственности на программную продукцию переходит по договору о передаче исключительных имущественных прав. Нонсенс. Однако в связи с тем, что на кону сума и тюрьма, то будем искать истину в Обобщающей налоговой консультации № 536.

|

Обобщающая налоговая консультация № 536 |

Комментарии |

| Вопрос 3.Освобождаются ли от налогообложения налогом на добавленную стоимость операции по поставке программной продукции, если такая программная продукция передается каналами сети Интернет?Ответ 3 . Да, освобождается. Операции по поставке программной продукции с передачей права собственности на такую продукцию (согласно договору о передаче исключительных имущественных прав интеллектуальной собственности) освобождаются от обложения налогом на добавленную стоимость независимо от того, поставляется такая продукция на материальных носителях, передается покупателю другим путем, в т.ч. с использованием сети Интернет, электронной почте или другими средствами передачи информации. | Ответ на поставленный вопрос напоминает авгиевы конюшни, которые необходимо почистить. Займемся этим нужным делом.1) Прежде всего, отметим, что при передаче программной продукции по каналам сети Интернет осуществляется ее воспроизведение на компьютере пользователя, что является одним из способов ее использования (часть 1 ст. 441 ГКУ).2) Для того чтобы получить права на использование компьютерной программы необходимо заключить лицензионный (сублицензионный) договор.3) На операцию по передаче права на использование компьютерной программы по лицензионному (сублицензионному) договору распространяется льгота по НДС. Кроме того, такая операция не является объектом налогообложения НДС (п. 196.1.6 ст. 196 НКУ), ведь платеж за передачу права на использование компьютерной программы является роялти (п. 14.1.225 ст. 14 НКУ).

4) В связи с тем, что в вопросе нет информации о виде договора, в соответствии с которым осуществляется передача прав на программную продукцию, то от НДС освобождаются также операции по передаче исключительных имущественных прав на компьютерную программу. 5) Необходимо отметить, что по сети Интернет не может быть передана вещь, которой является экземпляр компьютерной программу. По всей видимости, часть ответа относится к операции купли-продажи, поставки экземпляров компьютерных программ. Понятно, что такая поставка программной продукции к ее передаче по каналам Интернета не имеет никакого отношения. Будем считать это шуткой Миндоходов Украины. |

| Вопрос 4 .Освобождаются ли от налогообложения налогом на добавленную стоимость операции по поставке программной продукции (компьютерных программ), в состав стоимости которой входят услуги по технической поддержке (установка, настройка, тестирование, выявление и устранение недостатков) программной продукции (компьютерных программ)?Ответ 4 .Если поддержка (установка, настройка, тестирование, выявление и устранение недостатков) программной продукции (компьютерных программ), осуществляется ее производителем, и является составной поставки программной продукции, то операция по поставке программной продукции, в состав стоимости которой входят услуги по технической поддержки (установка, настройка, тестирование, выявление и устранение недостатков) программной продукции (компьютерных программ) освобождаются от обложения налогом на добавленную стоимость.Если услуги по технической поддержке (установка, настройка, тестирование, выявление и устранение недостатков) программной продукции (компьютерных программ) не входят в состав стоимости программной продукции и поставляются не ее производителями, то они облагаются налогом на добавленную стоимость в общеустановленном порядке по основной ставке. | Полный абзац. Однако будем жить.1) В данном случае поставка программной продукции может осуществляться по двум смешанным договорам. В первом случае смешанный договор содержит элементы лицензионного (сублицензионного) договора и договора на оказание услуг, а во втором случае смешанный договор содержит элементы договора о передаче исключительных имущественных прави договора на оказание услуг. В связи с тем, что договор имеет два предмета, то необходимо иметь две цены. Причем, НДС включается только в стоимость оказанных услуг.2) При заключении договора необходимо помнить о том, что стоимость товаров, работ и услуг, полученных безвозмездно, должна включаться в доходы налогоплательщика в отчетном периоде по цене не ниже обычной цены (п. 135.5.4. ст. 135 НКУ). |

| Вопрос 10 .Освобождаются ли от налогообложения налогом на добавленную стоимость операции по поставке услуг (выполнения работ) по разработке программной продукции или ее компонентов, если исполнители таких услуг (работ) не приобретают права собственности на такую программную продукцию в процессе ее создания, а после завершения выполнения таких услуг (работ) право собственности на готовую программную продукцию (ее компоненты) примет заказчик?Ответ 10 .Нет, не освобождаются, поскольку освобождению от налогообложения подлежат операции по поставке программной продукции, при которых происходит переход права собственности на программную продукцию от поставщика к покупателю. В указанной ситуации исполнитель таких услуг не получает право собственности на программную продукцию, а потому не происходит операция по поставке программной продукции.Следовательно, операции по поставке услуг (выполнения работ) по разработке программной продукции или ее компонентов, на которые право собственности получает заказчик после завершения выполнения таких услуг (работ), облагаются налогом на добавленную стоимость в общеустановленном порядке по основной ставке. | Ответ неверен.1) В данном случае речь идет о смешанном договоре, содержащем элементы договора подряда и элементы договора о передаче исключительных имущественных прав на программную продукцию. В связи с тем, что договор имеет два предмета, то необходимо иметь две цены. Причем, НДС включается в стоимость выполненных работ и не включается в стоимость имущественных прав на компьютерную программу.2) При заключении договора необходимо помнить о том, что стоимость товаров, работ и услуг, полученных безвозмездно, должна включаться в доходы налогоплательщика в отчетном периоде по цене не ниже обычной цены (п. 135.5.4. ст. 135 НКУ). |

| Вопрос 12 .Облагаются ли налогом на добавленную стоимость операции по поставке экземпляров компьютерной программы, осуществляемые одновременно с предоставлением (поставкой) лицензий на право использования компьютерной программы?Ответ 12 . Нет, не облагаются налогом. В случае если поставляется экземпляр компьютерной программы с предоставлением (поставкой) лицензии, которая содержит перечень условий по ограниченному использованию такой компьютерной программы по ее функциональному назначению и одновременно является составной поставки самой компьютерной программы, то такая операция освобождается от налогообложения налогом. При этом режим освобождения от налогообложения налогом применяется на всех этапах поставки экземпляра компьютерной программы от лица, которое ее создало, к потребителю. | Ответ требует уточнения.Льгота по НДС распространяется на операции по купле-продаже, поставке экземпляра компьютерной программы, изготовленного на оптическом диске и распространяемом с контрольной маркой серии «К». |

[1] Комп’ютерна програма – набір інструкцій у вигляді слів, цифр, кодів, схем, символів чи у будь-якому іншому вигляді, виражених у формі, придатній для зчитування комп’ютером, які приводять його у дію для досягнення певної мети або результату (це поняття охоплює як операційну систему, так і прикладну програму, виражені у вихідному або об’єктному кодах) (ст. 1 Закона об авторском праве).